2003 YILINA İLİŞKİN YILLIK RAPOR

BU RAPOR EMEKLİLİK YATIRIM FONLARININ KAMUYU AYDINLATMA AMACIYLA DÜZENLENEN YÜKÜMLÜLÜKLERİ KAPSAMINDA DÜZENLENEN BİR BELGE OLUP, EMEKLİLİK ŞİRKETİNİN MERKEZİ, BÖLGE MÜDÜRLÜKLERİ, ŞUBELERİ, TEMSİLCİLİKLERİ VE İNTERNET SİTESİNDE GÜNCELLENMİŞ OLARAK KATILIMCILARIN İNCELEMESİNE SUNULMAK VE KATILIMCININ TALEP ETMESİ HALİNDE ÜCRETSİZ OLARAK KENDİLERİNE VERİLMEK ÜZERE YETERLİ SAYIDA HAZIR BULUNDURULUR.

RAPORUN HAZIRLANMASINA İLİŞKİN ESASLAR

Bu raporda belirtilmesi öngörülen hususlar, fon ile katılımcılar arasında etkili bir iletişim sağlanması amacını taşımakta olup, yıllık rapor dönem içindeki gelişmeleri özetleyen ve Fon Kurulu tarafından hazırlanan faaliyet raporunu, fonun bir önceki dönem ile karşılaştırmalı olarak hazırlanmış bağımsız denetimden geçmiş fon bilanço ve gelir tablolarını, bağımsız denetim raporunu, bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarını, ödünç menkul kıymet işleri ve türev araç işlemlerine ilişkin bilgileri içerecek şekilde açık, basit ve anlaşılır şekilde hazırlanmalıdır. Bu amaca yönelik olmak koşuluyla raporun hazırlanmasında bu standartta belirtilmemekle birlikte görsel tekniklerin, grafiklerin, tabloların kullanılması mümkündür

Rapordaki bilgiler, katılımcıların mevzuat ya da finans konularında uzmanlaşmamış olabilecekleri dikkate alınarak anlaşılabilir ve karşılaştırılabilir şekilde düzenlenmelidir.

Raporda, mavi ve italik olarak ve daha küçük bir yazı karakteri ile belirtilenler dışındaki hususlar, aynen yazılacaktır.

Bu sayfanın katılımcılara sunulacak raporda yer almasına gerek bulunmamaktadır.

GARANTİ EMEKLİLİK VE HAYAT A.Ş. GELİR AMAÇLI KAMU

BORÇLANMA ARAÇLARI EMEKLİLİK YATIRIM FONU

YILLIK RAPOR

Bu rapor Garanti Emeklilik ve Hayat A.Ş. Gelir Amaçlı Kamu Borçlanma Araçları Emeklilik Yatırım Fonunun 2003 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun, fonun bir önceki dönemle karşılaştırmalı olarak hazırlanmış bağımsız denetimden geçmiş yıllık fon bilanço ve gelir tablolarının, bağımsız denetim raporunun, bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir.

BÖLÜM A:

26.08-31.12.2003 DÖNEMİNİN DEĞERLENDİRİLMESİ

Emeklilik Fonlarımızın avanslarının tahsil edilerek portföylerinin oluşturulduğu

26/08/2003 tarihinde bono bileşik faizleri %40a, reel faizler ise %17lere

geriledi. Merkez Bankası gecelik faizi ise bu dönemde %32 seviyesinde

bulunuyordu. 2003 yılı sonunda ise 12 aylık enflasyon beklentileri %13e,

gösterge bono faizi ise %25,5e geriledi. Hükümetin uygulanan ekonomik

programa uyumu, IMF gözden geçirmelerinin sorunsuz geçmesi ve diğer gelişen

piyasalardaki olumlu hava faizlerde gerilemenin yanında hisse senetleri

piyasasını da hareketlendirdi. Yılbaşında 10.598 olan IMKB-100 endeksi,

26 Ağustos 2003 tarihinde 11.800e, yıl sonunda da 18.625 yükseldi. Endeksin

2003 yılı getirisi %75,74, 26 Ağustos 2003den 31 Aralık 2003e getirisi

%57.84 oldu. TLnin reel olarak değer kazandığı 2003 yılında 1 USD ve1

EURO dan oluşan sepetin TLye karşı değer kaybı %6,20 oldu. 26 Ağustos

2003 tarihinden yıl sonuna kadar olan dönemde ise döviz sepeti TL bazında

%9,41 getiri sağladı.

BÖLÜM B: FON KURULU FAALİYET RAPORU İLE İLGİLİ BİLGİLER

19.01.2004 tarihli fon

kurulu kararına göre Garanti Emeklilik ve Hayat AŞ Gelir Amaçlı Kamu Borçlanma

Araçları Emeklilik Yatırım Fonunda günlük olarak SPK ek kayda alma ücreti,

özel işlem vergisi ve eğitime katkı payı karşılığı ayrılmasına karar verilmiştir.

BÖLÜM C: BAĞIMSIZ DENETİMDEN GEÇMİŞ MALİ TABLOLAR

Bağımsız denetim sonuçlarına

göre Garanti Emeklilik ve Hayat AŞ Gelir Amaçlı Kamu Borçlanma Araçları

Emeklilik Yatırım Fonunun 31/12/2003 döneminde varlıkları Kanun ve Yönetmelik

hükümleri çerçevesinde saklanmaktadır.

Fon portföyünün değerlenmesi, fonun net varlık değerinin ve birim pay

değerinin hesaplanması işlemleri, 28/2/2002 tarihli ve 24681 sayılı Resmi

Gazete'de yayımlanan Emeklilik Yatırım Fonlarının Kuruluş ve Faaliyetlerine

İlişkin Esaslar Hakkında Yönetmelik hükümleri ve Garanti Emeklilik ve

Hayat AŞ Gelir Amaçlı Kamu Borçlanma Araçları Emeklilik Yatırım Fonunun

iç tüzük hükümlerine uygunluk arzetmekte; sözkonusu mali tablolar, fonun

31/12/2003 tarihindeki gerçek mali durumunu ve bu tarihte sona eren hesap

dönemine ait gerçek faaliyet sonucunu, mevzuata ve bir önceki hesap dönemi

ile tutarlı bir şekilde uygulanan genel kabul görmüş muhasebe ilkelerine

uygun olarak doğru bir biçimde yansıtmaktadır.

Garanti Emeklilik ve Hayat AŞ Gelir Amaçlı Kamu Borçlanma Araçları Emeklilik

Yatırım Fonunun iç kontrol sistemi, Yönetmeliğin 14 üncü maddesinde belirtilen

asgari esas ve usulleri içermektedir.

BÖLÜM D: FON PORTFÖY DEĞERİ-NET VARLIK DEĞERİ TABLOLARI

31/12/2003 |

| KIYMET TÜRÜ | Nominal Değer | Vade Tanımı | Rayiç Değer (TL) |

| Hazine Bonosu | 43.000.000.000 | TRB070404T13 |

40.407.530.000 |

| Devlet Tahvili | 300.000.000.000 | TRT180804T16 | 258.738.000.000 |

| 300.000.000.000 | TRT151204T13 | 240.771.000.000 | |

| Ters Repo | 36.020.000.000 | TRT260105T12 | 26.018.229.227 |

NET

VARLIK DEĞERİ TABLOSU |

31/12/2003 TUTARI (TL) |

| 1.Fon Portföy Değeri | 565.934.759.227 |

| Hazır Değerler (+) | 834.679.126 |

| Alacaklar (+) | |

| -T1 |

|

| -T2 |

|

| -Diğer |

|

| Borçlar (-) | 1.846.612.471 |

-T1 |

|

-T2 |

|

-Yönetim Ücreti |

1.732.129.177 |

- Vergi Karşılığı |

|

- Krediler |

|

- Diğer Borçlar |

114.483.294 |

| 2.Net Varlık Değeri | 564.922.825.882 |

| Dolaşımdaki Pay Sayısı | 48.794.284,271 |

| 3.Birim Pay Değeri | 11.578 |

BÖLÜM E: FON PERFORMANSINA İLİŞKİN BİLGİLER

Fon, portföyünde dövize

endeksli devlet iç borçlanma senetleri dahil Devlet Tahvilleri, Hazine

Bonoları ve bunlara dayalı Ters Repolara fon portföyünün en az 80i oranında

yer verir. Bunun dışında Türkiye Cumhuriyeti Hazinesinin Uluslararası

piyasalarda ihraç ettiği Eurobondlara, özel sektör borçlanma araçlarına

da fon portföyünün %20sine kadar yatırım yapabilir.

Fonun yönetiminde öncelikle dönemsel olarak döviz/TL cinsi menkul kıymet

dağılım oranına karar verilir. İkinci aşamada yasal sınırlar çerçevesinde

portföydeki Devlet Tahvili, Hazine Bonosu, Eurobondlar, özel sektör tahvilleri

ve Ters Repo gibi enstrumanlar arasındaki oransal dağılım kararı verilir.

Üçüncü aşama ise Portföy ortalama vadesi ve menkul kıymet bazında vadeye

göre risk-getiri analizleri ve menkul seçiminden oluşmaktadır. Kamu Borçlanma

Araçları Fonu yönetiminde piyasa faiz beklentilerine göre uzun vadeli

menkul kıymetler ile kısa vadeli menkul kıymetler arasında doğru zamanlama

ile değişiklik yapılarak ve risklerin arttığı dönemde portföydeki ters

repo oranı arttırılarak risklerin minimize edilmesi hedeflenmektedir.

Kurlarda oluşabilecek hızlı yükselişlere karşı portföye döviz cinsi enstrumanlar

alınabilecek, böylece TL cinsi varlıkların değer düşüşünden korunulurken

aynı zamanda döviz getirisinden de faydalanılmış olacaktır. Fon Portföyüne

menkul kıymet alımlarında her zaman likit olan menkul kıymetler tercih

edilecek ve belli menkul kıymetlerde yoğunlaşmak yerine riskin dağıtılması

esasına göre mümkün olduğunca çeşitlendirilmiş bir portföy oluşturulacaktır.

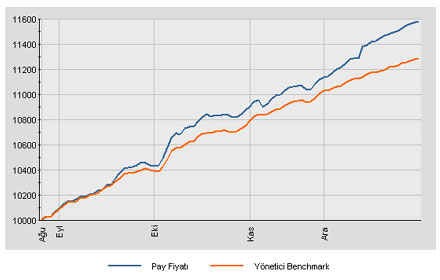

26.08.2003-31.12.2003 tarihleri arasında fon getirisi %15.7 olarak gerçekleşirken, yönetici benchmarkının getirisi % 12.8 olarak gerçekleşmiştir. Fon karşılaştırma ölçütü %80 182 günlük KYD bono endeksi %20 İMKB ON ortalama repodur.

Garanti Emeklilik ve Hayat Gelir Amaçlı Kamu Borçlanma Araçları Emeklilik Yatırım Fonu

Garanti Portföy Yönetimi A.Ş

BÖLÜM F: FON HARCAMALARI İLE İLGİLİ BİLGİLER

i. Hisse Senetleri: 0,0021

ii. Borçlanma Senetleri: Piyasa:0,0000225

Banka:0,000045

iii. Ters Repo İşlemleri: Piyasa O/N:0,00001125

Piyasa Vadeli:0,000045

Banka O/N:0,0000225

Banka Vadeli:0,00009

iv. Yabancı Menkul Kıymetler:

v. Borsa Para Piyasası İşlemleri:

Fon Malvarlığından Yapılabilecek Harcamaların Senelik Olarak Fon Net Varlık Değerine Oranı

Aşağıda fondan yapılan harcamaların senelik tutarlarının ortalama fon toplam değerine oranı yer almaktadır.

Gider

Türü |

Ortalama

Fon Net Varlık Değerine Oranı |

| Fon İşletim Ücreti | 0,68 |

| Aracılık Komisyonları | 0,04 |

| Diğer Fon Giderleri | 0,08 |

| Toplam Harcamalar | 0,80 |

Söz konusu oranlar gerçekleşenler üzerinden hesaplanmıştır.

Uzun Dönemde Giderlerin Etkilerini Açıklayıcı Örnek

Bu örnek Fona yapılan yatırımın maliyetinin diğer fonlarla karşılaştırılabilmesi amacıyla hazırlanmıştır.

Bu

örnekte aşağıda belirtilen süreler boyunca Fona 1 milyar TL yatırıldığı

ve belirtilen süre sonunda fondan çıkıldığı varsayılmaktadır. Ayrıca örnekte

Fonun yukarıda yer alan gider oranlarının değişmediği ve Fonun senelik

getiri oranının %10 olduğu varsayılarak tahmini maliyetler aşağıdaki gibi

hesaplanmıştır. Gerçek maliyetler aşağıdaki tahmini tutarlardan daha az

ya da fazla olabilecektir.

| 1 Sene | 2 Sene | 5 Sene | 10

Sene |

| 22.992.126 TL | 50.054.039 TL | 161.423.227 TL | 493.889.985 TL |

EKLER:

1. Fon kurulu faaliyet raporu

2. Bağımsız denetimden geçmiş fon bilanço ve gelir tabloları

3. Bağımsız denetim raporu

4. Bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tabloları